TAX NEWS

先端設備等導入計画と優遇税制

先端設備等導入計画は、中小企業等経営強化法に規定された、中小企業者が設備投資を通じて労働生産性の向上を図るための計画です。

令和5年度の税制改正では、今年4月1日以降に市区町村の認定を受けた先端設備等導入計画に記載された一定の機械装置等については、固定資産の課税標準が軽減される措置が新たに講じられました。

先端設備等導入計画は、前述のとおり、設備投資を通して中小企業の労働生産性の向上を図るための計画です。

認定を受けられる中小企業者は、中小企業等経営強化法に規定される中小企業者です(下表参照)。

複数の事業を行っている事業者の場合は、主たる事業に該当する業種で判断します。

表 認定を受けられる中小企業者の規模

先端設備等導入計画は、中小企業者が3年間から5年間の一定期間に、労働生産性(※)を基準年度と比べて年平均3%以上向上させるために先端設備等を導入することを策定した計画です。

その先端設備等導入計画が、導入する設備が所在する市区町村の導入促進基本計画に適合する場合に、認定を受けることができます。

先端設備等とは、労働生産生の向上に必要な生産や販売活動などに直接供される、機械装置・測定工具及び検査工具・器具備品・建物附属設備・ソフトウェアです。

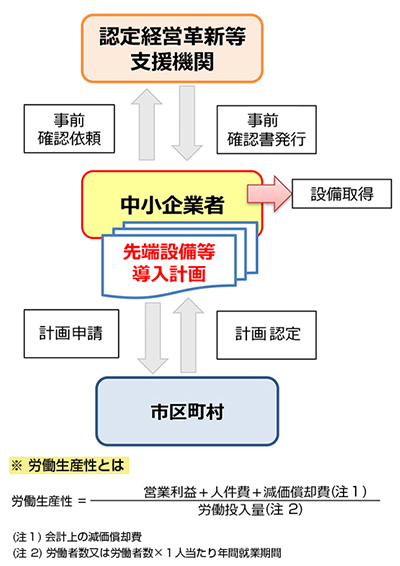

先端設備等導入計画の認定フロー

導入促進基本計画は、市区町村によって策定をしているところと、策定をしていないところがあります。

また市区町村によって、策定している導入促進基本計画は異なります。

そのため、この制度を利用する場合、まず新たに導入する設備を設置する市区町村が策定している導入促進基本計画の内容と、その導入促進基本計画が国からの同意を受けているかの確認を行います。

先端設備等導入計画は、既に取得した設備を対象とする計画は認定されません。

認定を受けるためには、対象となる設備を取得する前に、先端設備等導入計画の策定と認定が必要です。

また、対象となる設備を設置する市区町村の導入促進基本計画の内容に沿って作成する必要があります。

作成した先端設備等導入計画は、認定経営革新等支援機関の確認を受けてから、市区町村に申請を行います。

申請した計画が認定を受けた場合、市区町村長から認定書が交付されます。

そして、認定を受けた先端設備等導入計画を開始し、生産性の向上や賃上げの取り組みを実行します。

先端設備等導入計画の認定を受けた中小企業のうち、一定の要件を満たした場合には、固定資産税の特例を受けることができます。

特例措置の適用対象は、資本金1億円以下の法人と従業員数1000人以下の個人事業主などのうち、先端設備等導入計画の認定を受けた者です。

なお、大企業の子会社等は対象外です。

特例の対象となる設備は、認定経営革新等支援機関の確認を受けた投資利益率5%以上の投資計画に記載された、①160万円以上の機械装置、②30万円以上の測定工具及び検査工具、③30万円以上の器具備品、④60万円以上の建物附属設備で、生産や販売活動などの用に直接供される新品の資産です。

ただし対象となる設備は、市区町村によって異なる場合があります。

また建物附属設備については、家屋と一体となって効用を果たすものは除かれます。

要件を満たした場合、対象となる設備の固定資産税の課税標準が3年間、2分の1に軽減されます。

さらに、賃上げ方針を計画に位置付けて従業員に表明・確認を受けた場合には、①令和6年3月31日までに取得した設備については5年間、②令和7年3月31日までに取得した設備については4年間、課税標準が3分の1に軽減されます。

認定を受けるためには、労働生産性の現状値と目標値を把握する必要がありますので、創業間もない企業については、認定を受けることができません。

ただし1事業年度の実績がない場合でも、労働生産性を構成する数値が把握でき、現状値を算出できる場合は、認定を受けることができます。

なお、今回創設された固定資産税の特例措置は、平成30年度税制改正で創設された生産性革命実現に向けた固定資産税の特例措置とは、それぞれ別の特例措置になります。

生産性革命実現に向けた固定資産税の特例措置は令和5年3月31日までに計画の認定を受け、設備を取得したものが対象です。

固定資産税の特例措置は、既存の設備の修繕などを行う場合は、対象にはなりません。

また既存の設備に資本的支出を行った場合も、原則として「取得等」に当たらないことから、対象になりません。

ただ資本的支出の内容が、実質的に新たな資産を取得したと認められる場合には、特例措置の適用を受けることができます。

設備の取得価額は、購入対価や引取運賃などの付随費用、据付費などその設備を事業供用するために直接要した費用など、減価償却資産として計上されるものの合計額になります。

消費税額を含めるか否かは、その事業者の経理方法によります。

取得価額については、通常一単位として取り引きされる単位ごとに判定します。

ただし、個々の機械装置の本体と同時に設置する附属機器で本体と一体となって使用する場合には、その付属機器を含めたところにより取得価額を判定することができます。

個々のケースについては、設備を設置する市町村(東京都特別区の場合は東京都)に確認をしてください。

同じ償却資産で2以上の固定資産税の特例措置を受けることはできませんが、特別償却や税額控除といった税制措置とは重複して利用できます。