TAX NEWS

《1月の税務処理》 償却資産申告書・法廷調書の作成と提出

1月は、償却資産申告書や法廷調書などを作成し、提出しなければいけません。

事業者にとって重要な手続きですので、ポイントを整理します。

1 償却資産とは

償却資産とは、土地や家屋以外の事業用に供することができる資産のうち、一定のものをいいます。

事業に用いる機械や器具備品などが対象になります。

償却資産は、①構築物・建物附属設備、②機械及び装置、③船舶、④航空機、⑤車両及び運搬具、⑥工具・器具及び備品に分類されます。

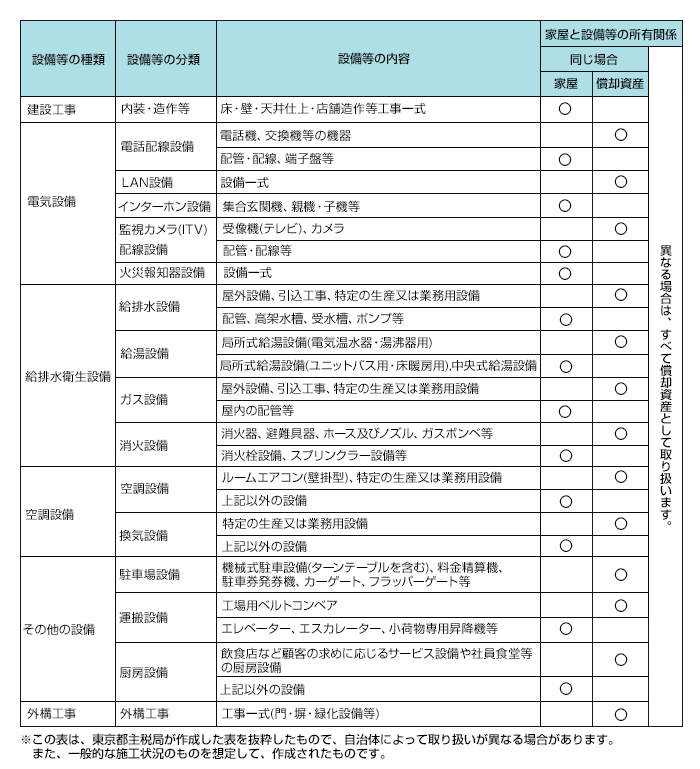

これらのうち、構築物・建物附属設備と家屋(建物)の区分については、設備と家屋の所有者が同じか異なるかによって、取り扱いが異なりますので注意が必要です。(表1参照)

2 申告の対象

償却資産申告の対象は、令和6年1月1日現在において、事業の用に供することができる資産です。

耐用年数が経過して償却済みになっている資産や、租税特別措置法の規定を適用して即時償却などをしているもの、簿外資産や遊休・未稼働の資産なども申告しなければいけません。

一方、自動車税や軽自動車税の課税対象となるべきものや、無形固定資産・繰延資産などは、申告する必要はありません。

3償却資産の申告と課税

償却資産の申告は、令和6年1月1日現在の償却資産の所有者が、1月31日までにその資産が所在する市町村などに行います。

申告は、「償却資産申告書」と「種類別明細書」などの所定の書類を作成し、紙媒体で提出するか、電子申告(地方税ポータルシステム)により申告データを送信する方法で行います。

自治体は、償却資産の申告や調査に基づいて償却資産課税台帳に登録します。

課税台帳に登録された内容に基づいて税額が決定され、償却資産の所有者に納税通知書が交付されます。

【表1】 家屋と償却資産(構築物・建築附属設備)の区分表

1 法定調書とは

法定調書は、所得税法や相続税法などの規定により、税務署に提出することが義務付けられている資料です。

所得税法に規定されている法定調書が43種類、相続税法に規定されているものが5種類など、全部で約60種類の法定調書があります。

事業主が1月に提出するものとしては、「給与所得の源泉徴収票」、「報酬、料金、契約金及び賞金の支払調書」、「不動産の使用料等の支払調書」、などがあります。

これらの法定調書を提出する際には、提出する法定調書を集計した「給与所得の源泉徴収票等の法定調書合計表」を一緒に提出します。

2 法定調書の提出

法定調書は、書面又はe-Taxで作成や提出を行います。

国税庁が提供するe-Taxソフト(WEB版)では、給与所得の源泉徴収票や報酬等の支払調書などを、画面上で1件ごと入力したり、他のソフトで作成したCSVファイルを取り込んで作成することもできます。

なお、前々年の提出すべきであった法定調書の枚数が100枚以上の場合は、その法定調書はe-Taxや光ディスク等、又はクラウド等による提出が必要です。

枚数については、法定調書の種類ごとに判定します。

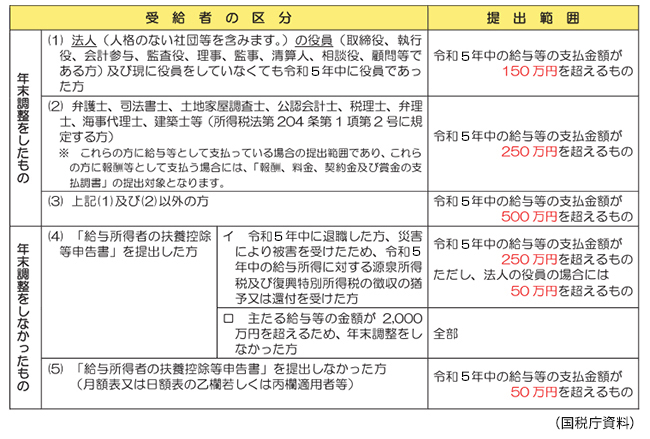

法定調書は、種類ごとに提出する範囲が異なります。

例えば給与所得の源泉徴収票は、年末調整の有無など受給者の区分に応じて、表2のように提出範囲が定められています。

【表2】 「給与所得の源泉徴収票」の提出範囲